Adiamento da Validação de IBS e CBS nas Notas Fiscais (2026)

O Cenário da Reforma e o Ato Administrativo

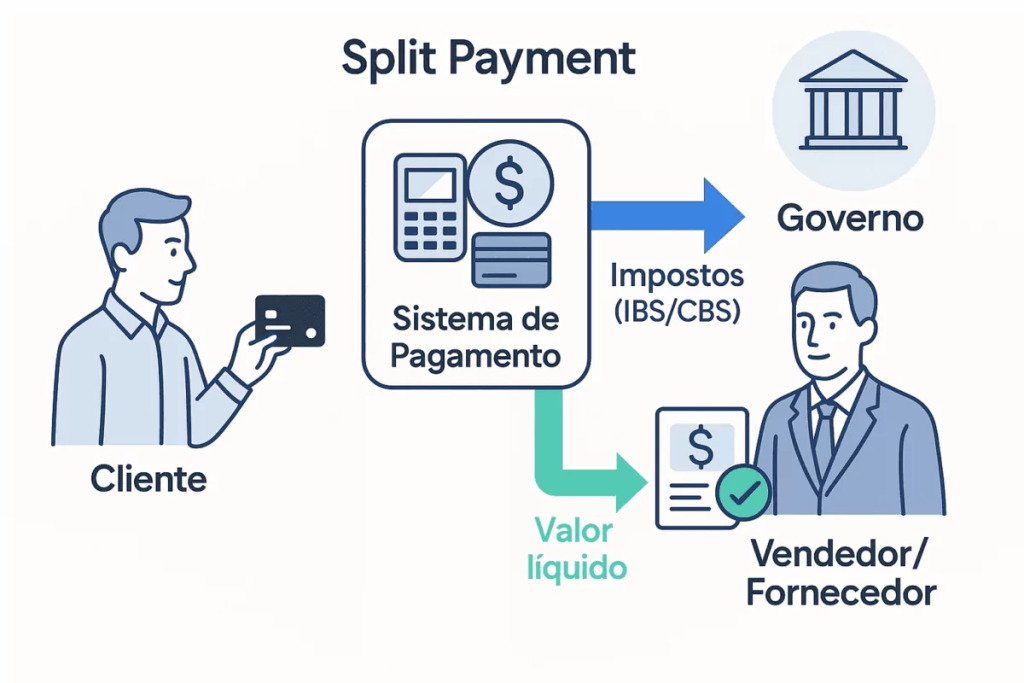

A Emenda Constitucional n.º 132/2023, que estabeleceu a Reforma Tributária, deu origem ao Imposto sobre Bens e Serviços (IBS) e à Contribuição sobre Bens e Serviços (CBS), que comporão o novo Imposto sobre Valor Agregado (IVA) dual. A integração desses novos tributos no ambiente digital dos documentos fiscais eletrônicos é uma das etapas mais críticas da transição.

Recentemente, a Receita Federal do Brasil (RFB), em coordenação com o Encontro Nacional de Coordenadores e Administradores Tributários Estaduais (ENCAT), divulgou uma decisão administrativa de grande impacto. Foi anunciado o adiamento da validação obrigatória dos campos referentes ao IBS e CBS nos Documentos Fiscais Eletrônicos (DF-e), o que abrange principalmente a Nota Fiscal Eletrônica (NF-e) e a Nota Fiscal de Consumidor Eletrônica (NFC-e).

Atenção: A exigência desta validação técnica, que causaria a rejeição automática do documento em caso de erro ou omissão, estava inicialmente programada para entrar em vigor em janeiro de 2026. O adiamento suspende temporariamente a ação fiscalizatória no momento da autorização do DF-e.

Distinção Crucial: Preenchimento vs. Validação

É fundamental que as empresas compreendam a diferença entre a regra técnica e a obrigação legal. O adiamento não significa a postergação da Reforma Tributária ou da exigência de cálculo dos novos impostos.

A Validação é uma regra técnica aplicada pelos ambientes autorizadores (SEFAZ ou RFB) que verifica se o schema XML está completo e correto, rejeitando-o em caso de inconformidade. Esta regra foi suspensa.

Entretanto, a Obrigatoriedade de Preenchimento dos campos do IBS e CBS nos documentos fiscais permanece inalterada. O contribuinte, de acordo com o cronograma de faseamento da Reforma, precisa inserir os dados corretos nos layouts dos DF-e.

Na prática, isso significa que:

Rejeição Não Ocorre: As notas fiscais não serão rejeitadas por ausência ou preenchimento inadequado dos campos de IBS/CBS nos servidores da SEFAZ ou RFB.

Responsabilidade Mantida: O contribuinte tem a responsabilidade total de garantir que as informações de IBS e CBS estejam corretas no XML, pois esses dados serão utilizados na futura escrituração fiscal e nas obrigações acessórias.

O relaxamento na porta de entrada (a validação) não elimina os riscos fiscais futuros, como autuações e questionamentos em auditorias, caso os valores informados estejam incorretos ou inconsistentes com a legislação vigente.

Por Trás do Adiamento: Desafios Técnicos e Operacionais

A decisão de postergar a validação técnica foi motivada por uma conjunção de fatores que indicavam uma provável crise de emissão de documentos fiscais no início de 2026:

Complexidade do Design Fiscal: O modelo de IVA dual (IBS federal e CBS subnacional) introduziu uma complexidade sem precedentes no mapeamento de alíquotas, regimes específicos, e regras de Substituição Tributária (ST) para milhares de produtos e serviços.

Adaptação de Sistemas (ERP e Softwares Emissores): Os desenvolvedores de softwares ERP e emissores fiscais relataram dificuldades em ajustar seus sistemas a tempo. Isso envolve a reengenharia de módulos inteiros de cálculo, cadastros de produtos, e interfaces de integração com as regras fiscais.

Definição de Leiautes: A necessidade de constantes ajustes nos leiautes e regras de negócio detalhadas (Notas Técnicas) consumiu tempo precioso, gerando incerteza e atrasando o desenvolvimento final.

Mitigação de Crise: O adiamento é uma estratégia para evitar o caos operacional, prevenindo que um volume massivo de notas fiscais fosse rejeitado logo na primeira fase de exigência, o que paralisaria cadeias produtivas.

Oportunidades e Perigos na Nova Linha do Tempo

Embora seja um alívio temporário para o setor, o adiamento cria um novo conjunto de desafios gerenciais e técnicos.

4.1. Vantagens Estratégicas: Ganhando Profundidade

O tempo adicional deve ser visto como uma oportunidade de ouro para o aprimoramento. As empresas ganham fôlego para realizar:

Testes Mais Rigorosos: A possibilidade de rodar testes de estresse e homologação em cenários mais complexos – como operações interestaduais, regimes diferenciados de drawback, e crédito presumido – garantindo a robustez do sistema.

Treinamento Aprofundado: Maior tempo para capacitar as equipes fiscais e contábeis na interpretação e aplicação das novas regras do IBS/CBS.

Melhoria do Mapeamento: Refinamento do mapeamento tributário em nível de item (NCM, CEST), assegurando que o cálculo e a segregação das alíquotas sejam feitos com máxima precisão.

4.2. O Perigo da Inércia: Riscos Fiscais Acumulados

O maior perigo é a inércia, ou seja, tratar o adiamento da validação como um adiamento da obrigação.

Vulnerabilidade na Escrituração: Se os campos forem preenchidos incorretamente ou com valores zero, a divergência será flagrada quando a RFB cruzar os dados da NF-e com as futuras obrigações acessórias (como a Declaração de Débitos e Créditos Tributários do novo sistema).

Risco de Autuação Posterior: A fiscalização da correção dos dados apenas foi movida do front-end (emissão) para o back-end (auditoria e cruzamento de dados), aumentando o potencial de multas retroativas e lançamentos de ofício.

Reativação Súbita: A regra de validação poderá ser restabelecida a qualquer momento, por meio de uma nova Nota Técnica, sem aviso prévio extenso, pegando desprevenidas as empresas que suspenderam seus projetos.

Mandamentos para o Projeto de Adequação

As equipes de gestão, fiscal, contábil e tecnologia devem manter o projeto IBS/CBS em velocidade de cruzeiro, aproveitando o tempo para garantir a excelência.

5.1. Para a Área Fiscal e Contábil

Aprofundamento Legal: Continuar o estudo minucioso da legislação complementar da Reforma, focando na correta definição da base de cálculo e das alíquotas de referência por tipo de operação e produto.

Revisão de Cadastros: Promover uma faxina e atualização completa dos cadastros de produtos, associando-os aos novos Códigos de Situação Tributária (CST) do IBS/CBS e às regras de créditos e débitos.

Simulação Integrada: Criar cenários de simulação de apuração dos novos tributos, comparando os resultados do cálculo do sistema com os valores de guideline definidos pela consultoria fiscal.

5.2. Para a Área de Tecnologia (TI/ERP)

Desenvolvimento Completo: Finalizar o desenvolvimento da lógica de cálculo e segregação dos novos impostos dentro do ERP, garantindo que o valor final seja corretamente segregado em IBS e CBS.

Geração do XML: Assegurar a correta geração dos novos campos na estrutura XML do DF-e, mesmo que a validação não esteja ativa.

Monitoramento e Log: Implementar logs e controles internos que permitam rastrear a origem e a aplicação das regras do IBS/CBS em cada documento emitido, facilitando futuras auditorias internas.

Priorize a Conformidade Total

O adiamento da validação técnica dos campos de IBS e CBS é um balão de oxigênio operacional, mas não uma licença para adiar a conformidade. A Reforma Tributária está em curso, e a coleta de dados de IBS/CBS nos DF-e é uma peça fundamental para o início da sua fiscalização.

A organização que mantiver seu plano de implementação ativo, intensificar os testes e garantir a precisão no preenchimento dos campos estará se blindando contra riscos futuros e garantindo uma transição suave quando a validação técnica for, de fato, reintroduzida. A preparação minuciosa de hoje é a garantia de estabilidade fiscal de amanhã.

Em caso de dúvidas sobre a aplicação das novas regras ou a adequação do seu sistema, contate nosso time de especialistas.

Organização Contábil Abreu S/S Ltda – EPP

Rua do Carmo, 112 – 7º andar – CJs. 71 e 72

Centro – São Paulo – SP

Tel: (11) 3242-8045 | WhatsApp: (11) 93745-0101

email: ocabreu@contabilabreu.com.br